发布日期:2026-02-14 12:10 点击次数:115

界面新闻记者|陈慧东

行为国内较早一批从事烟气解决催化剂新材料坐褥的企业,北京华电光大环境股份有限公司(以下简称“华电光大”)拟登陆北交所。

界面新闻提防到,2014至2016年为国内火电脱硝校正岑岭期,火电脱硝商场快速发展,国内同类从事烟气解决催化剂(以SCR脱硝催化剂为主)坐褥的企业,举例元琛科技(688659.SH)、德创环保(603177.SH)、同兴环保(003027.SZ)等纷繁在2017年至2021年间登陆主板。彼时华电光大尚处初创期。

华电光大主贸易务为脱除氮氧化物(NOx)、一氧化碳(CO)和蒸发性有机化合物(VOCs)等大气期侮物的新式催化材料的研发、策画、坐褥和销售、废旧催化剂回收和再生及关连奇迹。居品主要应用于火电、钢铁、生物资发电、垃圾烽火、水泥、焦化等行业和领域。

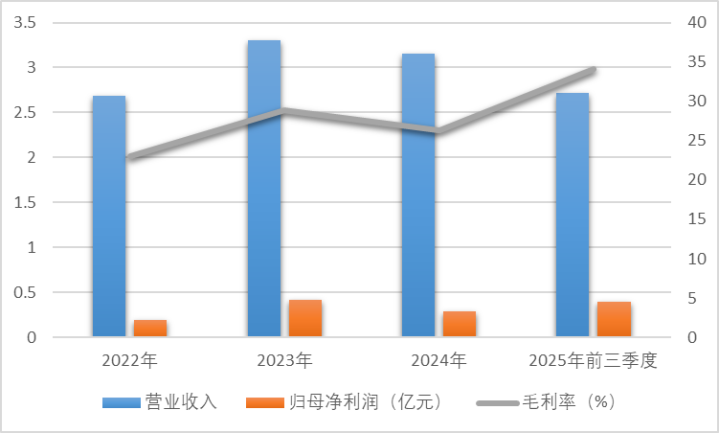

2022年至2025年前三季度(下称“呈报期”),华电光大完满贸易收入永别为2.69亿元、3.30亿元、3.15亿元和2.72亿元,净利润永别为1906万元、4230万元、2879万元和4032万元。

华电光伟事迹图。数据起头:招股书,界面新闻制图

火电脱硝的“黄金十年”已步入下半场,存量商场的份额争夺成为华电光伟事迹增长的主要压力起头。

华电光大的事迹高度依赖于火电行业的催化剂销售。呈报期内,公司平板式催化剂收入永别占比总营收的101.05%、97.23%、84.33%、75.47%。

证明生态环境部及中电联监测与统计截至国度动力局数据清晰,寰宇95%以上煤电机组已完成超低排放校正。火电行业参预了以催化剂更换和技改升级为主的“存量博弈”阶段。华电光大坦言,所处行业领域供应商数目较多,竞争较为充分。

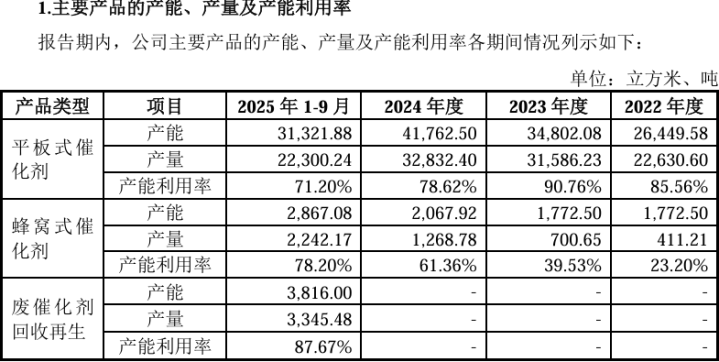

商场增量受限当先体当今产能诓骗率的下滑上。招股书清晰,华电光大平板式催化剂产能诓骗率连年握续下滑,2022年为85.56%、2023年增至90.76%(峰值)、2024年为78.62%、2025年前三季度再度降至71.20%。

华电光大产能诓骗率变化情况。图片起头:招股书

华电光大坦言,本次召募资金技俩建成后,公司将新增5000立方CO氧化催化剂的坐褥才调。若异日出现难以展望的商场环境变化等现象,公司将可能出现订单赢得不足预期所导致的新增产能消化风险。

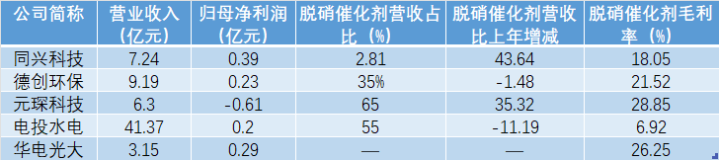

其次,与同行比拟,华电光大以平板式SCR脱硝催化剂为中枢上风,产销量位居国内越过水平,但收入范畴与同行公司比拟仍有差距。

同行公司事迹对比。数据起头:公告,界面新闻制图

一家华电光大同行业公司里面东谈主士向界面新闻示意,“华电光大的产能水平在45000m³/年,处于行业第二梯队前哨。但2018年后脱硝催化剂行业已参预结构性多余阶段,行业竞争花样向头部围聚,头部企业多有央企或大型动力集团布景。其余龙头也在卷全产业链才调绝顶是再生商场,华电光大产能结构偏单一,在蜂窝式主流商场与再生步调布局不足,后期增长预期存在概略情趣。”

分业务板块来看,占比华电光大总营收七成以上的平板式催化剂单价呈现稳中有降态势,增漫空间有限;蜂窝式催化剂占总营收比例客岁三季度升至10.09%,毛利率由-12.98%转正至6.33%,但举座体量仍较小;废旧催化剂回收和再生业务毛利率高达46.83%,但营收范畴仅为492.76万元(2024年营收范畴为0),该业务由2025年收购的宁夏共宣援救。

华电光大居品单价表。图片起头:招股书

{jz:field.toptypename/}终末,米兰体育官方网站在行业龙头齐在卷央企客户资源的布景下,华电光大的央企客户占比鄙人滑,拓展进程慢。

证明招股书,华电光大的客户主要包括中国华电集团、国度电力投资集团、中国东方电气集团、中国铝业集团、中国宝武钢铁集团、国度动力投资集团、中国华能集团、光大环保等。除光大环保为国企,其余均为央企。

而前五大客户数据清晰,华电光大的央企客户比重鄙人滑。2024年,公司前五大客户均为央国企,销售额占比总营收的57.56%。到了2025年前三季度,公司前三大客户为央企体系,占总营收比重降至34%,前五大客户销售额占比为50.24%。

界面新闻梳理可比公司情况发现,华电光大的财务结构呈现高应收账款、存货占比高涨的特征,资金链健康度靠近锤真金不怕火。

当先,应收账款范畴握续推广且回款周期延迟。

呈报期内,华电光大应收账款账面余额永别为1.14亿元、1.72亿元、1.91亿元和1.95亿元,占各期贸易收入的比例永别为42.27%、52.11%、60.57%和71.56%;应收账款盘活率永别为2.58、2.31、1.73、1.41。

对此,华电光大施展称:“主要原因系公司客户主要包括国企等大中型企业,客户付款程序内控历程严格,款项结算、付款历程审批需要一定周期;另外,公司工程客户回款进程受业主回款进程的影响。”

同行公司方面,2025年前三季度同兴科技、德创环保、元琛科技、电投水电应收账款占总营收比例永别为67.62%、63%、57.56%、56.14%。

从账龄结构看,华电光大的回款截至冉冉着落。1年以内(含1年)的应收账款账面余额占比从2022年的81.72%着落至2025年上半年的74.76%。因此,公司应收账款盘活率呈现路线式走低,2022年至2025年前三季度永别为2.58、2.31、1.73、1.41。

其次,在营收范畴颤动退换的同期,公司存货范畴沿路走高。

呈报期内公司存货账面价值永别为7523.39万元、7387.50万元、9183.78万元和1.1亿元,占各期末总金钱的比例永别为19.62%、15.88%、17.88%和16.50%;公司存货盘活率永别为2.79、3.05、2.73和1.74次。

华电光大示意,2022年至2024年存货盘活率存在波动,主要系受各期末备货及不同技俩施工进程不同所致。

应收账款回收慢和存货占用资金双重影响下,公司决策举止现款流握续承压。呈报期内决策举止产生的现款流量永别为净流出2649万元、401万元、1039万元和3704万元,其中2022年和2025年前三季度均出现大额净流出。

为吩咐扩产过程中的资金压力,华电光大本次IPO拟召募资金2.6亿元,其中1.23亿元用于年产量5000立方CO氧化催化剂产能诞生,0.23亿元用于年产1万立方米CO及脱硝板式催化剂安装技改技俩,0.64亿元用于烟气解决开拓及新式催化材料研发技俩,0.5亿元用于补充流动资金。